MỤC LỤC

Hãy bỏ qua phần phân tích về các hối phiếu được phát hành bởi ngân hàng, hãy nói về hối phiếu phát hành bởi người Xuất khẩu để đòi tiền người Nhập khẩu trong thanh toán quốc tế. Lúc này, sau khi đã thực hiện xong các nghĩa vụ về hàng hóa và chứng từ, người Xuất khẩu có thể sẽ lập hối phiếu để đòi tiền người Nhập khẩu hoặc ngân hàng của người Nhập khẩu.

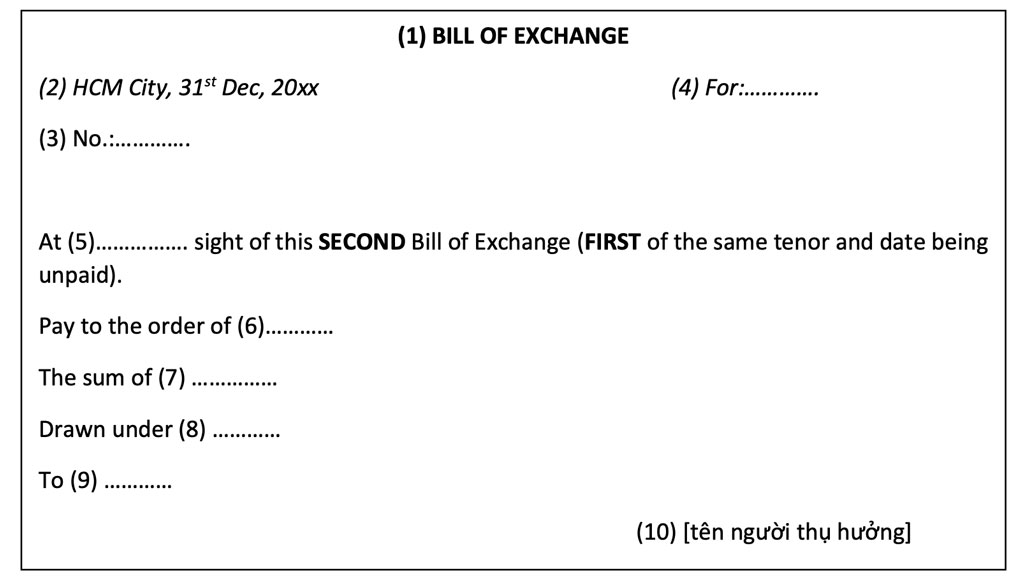

Hối phiếu thường được lập thành hai bản gốc có giá trị thanh toán như nhau. Gọi là bản chính thứ nhất và bản chính thứ hai. Nếu một trong hai bản đã được xuất trình để được thanh toán thì bản còn lại không còn giá trị thanh toán.

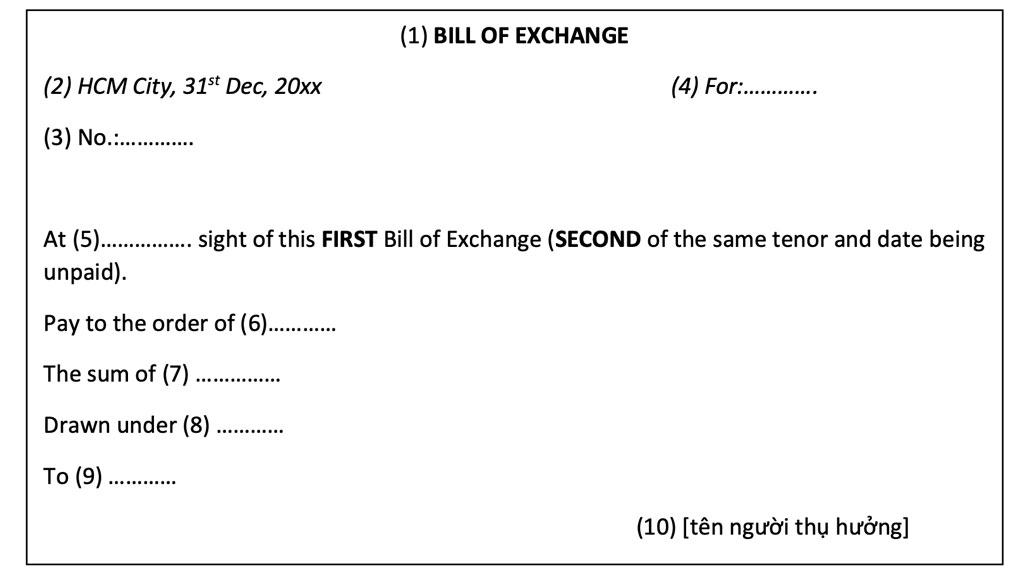

Người Xuất khẩu có thể thực hiện việc lập hối phiếu theo hướng dẫn như sau:

Bản chính thứ nhất

Bản chính thứ hai

Bill of Echange. Có một số quốc gia không yêu cầu ghi tiêu đề.

Ngày ký phát hối phiếu phải ghi sau ngày của B/L.

Ðịa điểm kí phát hối phiếu: Là căn cứ để chọn luật giải quyết tranh chấp về ký phát hối phiếu. Nếu không ghi địa điểm ký phát thì sẽ được hiểu là tại địa chỉ của nước người ký phát

Số của hối phiếu được đặt theo kiểu lưu hồ sơ của người ký phát hối phiếu.

Số tiền được ghi hai lần: số tiền bằng số ở mục số (4) và số tiền bằng chữ ở mục số (7). Nếu số tiền ghi bằng số và bằng chữ khác nhau thì số tiền bằng chữ có giá trị thanh toán.

Có thể là trả ngay (trên hối phiếu ghi “At sight”)

Có thể là trả trậm (trên hối phiếu ghi “At X days after sight” hoặc “ at X days after B/L date” hoặc “ at X days after Bill of Exchange date”).

Nếu không ghi thời hạn thanh toán thì được hiểu là thanh toán ngay khi hối phiếu được xuất trình.

Nếu người XK xác định không chiết khấu hối phiếu này cho ai nữa thì thường ô này họ sẽ ghi “Pay to the order of ourselves”.

Nếu người XK xác định có thể sẽ chiết khấu hối phiếu này cho ngân hàng Thông báo thì thường ô này họ sẽ ghi “Pay to the order of [tên ngân hàng Thông báo].

Trong trường hợp hối phiếu được ghi là trả theo lệnh của ngân hàng Thông báo (có chiết khấu xảy ra), thì lúc hối phiếu đáo thanh toán, trước khi gửi hối đã được ký chấp nhận cho ngân hàng Mở để đòi tiền, người XK phải thực hiện việc ký hậu để ngân hàng Thông báo có thể thụ hưởng tiền từ ngân hàng Mở.

Một hối phiếu có thể có hoặc không có mục số (6) này. Nếu không có mục số (6) này, người XK (người ký phát) vẫn có thể thực hiện việc chiết khấu hay chuyển nhượng hối phiếu bằng ký hậu một cách bình thường.

Ở mục này sẽ ghi:

Nếu thanh toán theo D/P thì ghi: “Draw under [số invoice + ngày Invoice và/hoặc số hợp đồng + ngày hợp đồng]”. Ví dụ, trên hối phiếu ghi: “Drawn under Invoice No. 234/EX/ABC dated on 16th Oct. 20xx issued under Contract No. 567/EX/ABC”;

Nếu thanh toán theo L/C thì ghi: “Drawn under [số LC, loại LC, ngày phát hành LC, ngân hàng phát hành L/C + số Invoice + ngày Invoice]”. Ví dụ, trên hối phiếu ghi: “Drawn under irrevocable L/C No. 123, dated on 13th June 20xx issued by SACOMBANK HCMC Branch, and the valued received as per our invoice(s) No. 123/EX/ABC dated on 20th June 20xx.”

Người bị ký phát: là người phải trả tiền cho hối phiếu này. Ghi đầy đủ tên và địa chỉ của người trả tiền.

► Là người NK: nếu hối phiếu dùng trong phương thức thanh toán nhờ thu.

Lúc này, trên hối phiếu ghi: “To: [tên và địa chỉ người NK]”

► Là ngân hàng của người NK: nếu hối phiếu dùng trong phương thức thanh toán tín dụng chứng từ.

Lúc này, trên hối phiếu mục To sẽ được ghi tuỳ trường hợp như sau:

→ Nếu L/C quy định “Drawee là applicant” thì B/E phải được ký phát cho người mở thư tín dụng, tức người NK. Mục To ghi: “To: [tên người NK]”. Người XK thường từ chối điều này lúc kiểm tra L/C nháp vì nếu ghi như vậy bất lợi cho người XK, người trả tiền phải là ngân hàng Mở mới có lợi cho người XK.

→ Nếu L/C quy định “Drawee là Issuing bank” thì B/E sẽ phải ký phát cho ngân hàng Mở. Mục To ghi: “To: [tên ngân hàng Mở]”

→ Nếu L/C quy định “Drawee là ngân hàng chi nhánh/ngân hàng được chỉ định/ngân hàng Trả tiền/ngân hàng Xác nhận thì B/E phải được ký phát cho ngân hàng này. Mục To ghi: “To: [ngân hàng chi nhánh/ngân hàng được chỉ định/ngân hàng Trả tiền/ngân hàng Xác nhận]”

Thông thường nhất, Mục này sẽ ghi tên Ngân hàng Mở.

Người ký phát hối phiếu phải ký tên ở góc dưới bên phải của tờ hối phiếu bằng chữ ký thông dụng trong giao dịch. Việc ký phát hối phiếu không loại trừ sự uỷ quyền. Người được uỷ quyền ký phát hối phiếu phải thể hiện sự uỷ quyền ngay bên cạnh chữ ký của mình.

Ghi đầy đủ họ tên và địa chỉ, dưới cùng bên phải hối phiếu.

Mục này trên Hối phiếu ghi đích danh [tên của người XK]

Người thụ hưởng, là người nhận tiền thụ hưởng từ người bị ký phát. Người thụ hưởng có thể là:

Người ký phát hối phiếu (nếu không có chuyển nhượng hối phiếu)

Người được ghi trên trong việc ký hậu chuyển nhượng hối phiếu (nếu là hối phiếu ký hậu theo lệnh hoặc đích danh);

Người cầm giữ hối phiếu (nếu là hối phiếu ký hậu để trống)

Địa điểm thanh toán là căn cứ để chọn nguồn luật giải quyết những tranh chấp về thanh toán hối phiếu. Nếu không ghi địa điểm thanh toán thì sẽ được hiểu là tại địa chỉ của nước người bị ký phát. Nếu Hối phiếu được ký phát trên máy bay thì nơi ký phát là ở nước người ký phát. Trên hối phiếu thường không thể hiện nội dung này.

Bài viết độc quyền của tác giả Lê Sài Gòn - Giám đốc Trung tâm Đào tạo và Tư vấn Xuất Nhập khẩu Sài Gòn SIMEX

Mọi chi tiết về Khóa học, Giảng viên và Lịch khai giảng, vui lòng tham khảo tại www.simex.edu.vn hoặc Hotline 0327567988 để được tư vấn Chuyên môn và tư vấn Khóa học xuất nhập khẩu miễn phí.