MỤC LỤC

Dẫn nhập:

Trong hoạt động mua bán qua trung gian (mua bán ba bên), Trader - công ty thương mại (hay có thể là Broker – công ty môi giới) tức người đứng giữa mua đi bán lại kiếm lời sẽ luôn có hai mong muốn cố hữu. Một là, phải giấu giá đi (không cho người XK biết giá mà trader sẽ bán cho người NK, đồng thời, trader cũng không cho người NK biết giá mà trader đã mua từ người XK). Hai là, phải giấu thông tin (không cho người XK và người XK biết về nhau).

Và ít nhất, phải giấu được giá thì trader mới tồn tại được. Còn việc có cần giấu thông tin hai đầu hay không, lại phụ thuộc vào mối quan hệ của người XK, trader, và người NK.

Nếu cả ba bên tin tưởng nhau và tuân thủ đạo đức kinh doanh, người XK và người NK sẽ đồng ý để trader tham gia vào câu chuyện kinh doanh, cả hai đều tôn trọng vai trò kết nối của trader, và chấp nhập trader kiếm lời trong chuyện kinh doanh này. (1) Người XK và người NK không đi cửa sau, không trực tiếp làm ăn với nhau và không đá trader ra khỏi cuộc chơi. (2) Hoặc, cả người XK và NK đều phụ thuộc vào trader: chỉ có trader mới tìm được nguồn hàng tốt cho người NK, chỉ có trader mới giới thiệu cho người XK những khách hàng mới… thì dù có muốn đá trader ra khỏi cuộc chơi, người XK và người NK cũng có phần e ngại. (3) Hoặc giữa người XK và Trader/giữa người NK và trader có mối quan hệ là các công ty con, chi nhánh của cùng công ty mẹ thì không việc gì phải nghi ngại nhau. Trong cả ba trường hợp vừa nêu, trader đều rất tự tin, chỉ cần giấu giá, mà không cần phải giấu thông tin hai đầu. Ngược lại với ba hoàn cảnh trên, nếu một trader cảm thấy không an toàn trong cuộc chơi này và e sợ ‘sự phản bội’, họ phải tìm cách giấu thông tin của hai đối tác - và dĩ nhiên, họ chắc chắn sẽ tìm cách giấu giá.

Xuyên suốt các công đoạn triển khai việc mua bán hàng hóa từ người XK đến tay người NK, mỗi nghiệp vụ sẽ cần những kỹ năng cần thiết để giúp trader đạt được hai mong muốn giấu giá và giấu thông tin của mình. Trong nghiệp vụ thanh toán quốc tế, nếu quyết định sử dụng L/C, sẽ có hai loại L/C giúp được cho trader thực hiện được việc che giấu này.

Nếu chỉ muốn giấu giá, không quan tâm đến việc giấu thông tin hai bên, người XK sẽ tìm đến ngân hàng của mình và nhờ họ trợ giúp với nghiệp vụ Chuyển nhượng L/C – Transferable L/C.

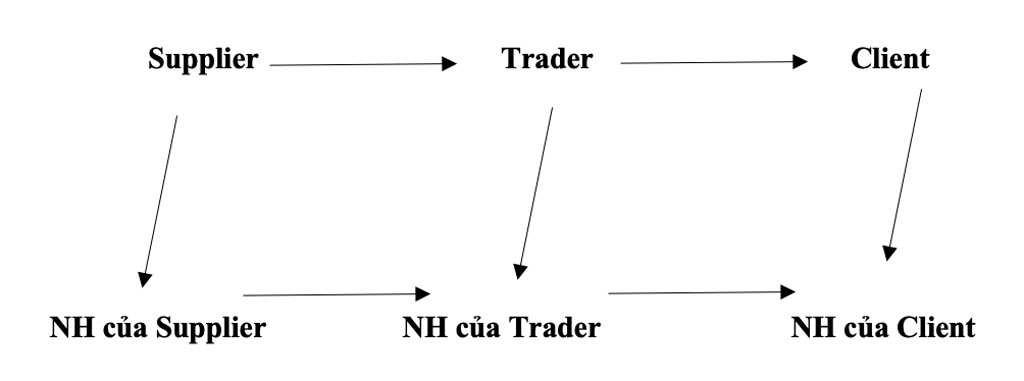

Hãy đơn giản hóa mối quan hệ làm ăn giữa ba bên kể trên bằng một sơ đồ. Trong đó, Supplier chính là người Xuất khẩu, Client chính là người nhập khẩu trong phần dẫn nhập ở trên.

Xem xét câu chuyện kinh doanh cụ thể sau đây để hiểu rõ quy trình thực hiện

Một công ty sản xuất gạo/nhà cung cấp Supplier ở Việt Nam bán hàng cho một công ty trading gạo Trader ở Hong Kong theo hợp đồng với giá là 500USD/tấn (x1000 tấn = 500,000USD), sau đó công ty Trader ký hợp đồng bán cho khách hàng Client ở Nhật với giá 600USD/tấn (tương đương 600,000USD), kiếm lời 100USD/tấn. Cả ba bên đều biết nhau vì mối quan hệ làm ăn lâu năm, nên trader chỉ muốn giấu giá – ăn lời và không cần giấu thông tin của Supplier và Client.

Cả hai hợp đồng Mua và Bán đều có các điều khoản tương tự nhau. Trader ký hợp đồng bán hàng cho Client với điều khoản thanh toán bằng L/C; đồng thời Trader cũng ký hợp đồng mua hàng của Supplier với điều khoản thanh toán bằng L/C. Cho cùng một lô hàng với cùng số lượng và chất lượng. Kiểu ký kết hợp đồng như vầy gọi là hợp đồng ba bên hay Back-to-Back contract (Hợp đồng giáp lưng). Có nghĩa là Trader ký Hợp đồng bán hàng cho Client với các điều khoản như thế nào thì ký một hợp đồng mua hàng từ Supplier với các điều khoản y như vậy để đảm bảo sự ổn định của chất lượng hàng hoá và sự đồng bộ của chứng từ xuất khẩu. Và thực tế, hàng sẽ đi thẳng bằng tàu từ Việt Nam đến Nhật mà không hề ghé qua Hongkong.

Trader là người muốn dùng L/C chuyển nhượng. Lý do khiến Trader muốn dùng loại L/C này vì mục đích của Trader là chỉ muốn ăn lời, không quan trọng việc Client và Supplier sẽ biết nhau, tìm tới nhau và buôn bán trực tiếp với nhau. Về thao tác chứng từ, Trader không cần SWITCH B/L để giấu tên của Supplier trên vận đơn, cũng không cần phải thay thế các chứng từ khác để giấu thông tin của Supplier. Nhưng phải thay hoá đơn và/hoặc Hối phiếu và thay Chứng thư bảo hiểm (nếu buôn bán theo điều kiện CIF hoặc CIP) bằng những bản mới do Trader phát hành để giấu giá mà Supplier bán cho Trader.

Các bên xuất hiện trong quy trình làm việc:

Người mở L/C: công ty Client

Ngân hàng mở L/C: là ngân hàng của công ty Client (ở Nhật)

Người thụ hưởng thứ nhất: công ty Trader

Ngân hàng Thông báo thứ nhất = Ngân hàng của công ty Trader = Ngân hàng chuyển nhượng (ở Hongkong)

Người thụ hưởng thứ hai: công ty Supplier

Ngân hàng Thông báo thứ hai = Ngân hàng của công ty Supplier (ở VN)

Trader yêu cầu Client mở L/C với loại L/C là L/C Có thể chuyển nhượng được (transferable L/C) – trị giá L/C là 600,000 USD;

Client yêu cầu ngân hàng của mình mở L/C Có thể chuyển nhượng được;

Ngân hàng của Client mở L/C và gửi cho Ngân hàng của Trader;

Ngân hàng của Trader thông báo L/C cho Trader;

Trader yêu cầu ngân hàng của Trader thực hiện nghiệp vụ chuyển nhượng của L/C cho Supplier, bằng cách Gửi cho ngân hàng một Đơn yêu cầu Chuyển nhượng L/C – và đừng quên chọn loại hình chuyển nhượng là ‘Có thể thay thế chứng từ’;

Ngân hàng của Trader tiến hành nghiệp vụ chuyển nhượng L/C. Nghiệp vụ chuyển nhượng của ngân hàng thực chất là hành động chỉnh sửa một vài nội dung trên L/C theo sự yêu cầu của Trader. Ngân hàng sẽ giữ nguyên các điều khoản mà L/C đã quy định như ban đầu. Tuy nhiên, ngân hàng của Trader có thể thực hiện việc thay đổi một hoặc một vài nội dung trên L/C, tùy theo yêu cầu của Trader. Những nội dung mà Ngân hàng này có thể thay đổi (Theo Điều 38 (g) và (h) của UCP 600) là:

Số tiền (phải ít hơn ban đầu) – Sửa số tiền 600,000USD thành 500,000USD

Đơn giá (phải thấp hơn ban đầu) – Sửa đơn giá 600,000USD thành 500,000USD

Trị giá bảo hiểm (phải thấp hơn ban đầu) – Sửa trị giá bảo hiểm từ 600,000USD thành 500,000USD

Thời hạn hiệu lực của L/C (phải ngắn hơn ban đầu)

Thời hạn xuất trình chứng từ (sớm hơn)

Thời hạn gửi hàng (có thể sớm hơn)

Tên của người Applicant: giữ nguyên là Client (vì Trader không có nhu cầu giấu thông tin của Client). Đổi tên người thụ hưởng Beneficiary từ Trader thành Supplier.

Ngân hàng của Trader gửi L/C đã được chuyển nhượng (đã thay đổi thông tin) cho Ngân hàng của Supplier;

Ngân hàng của Supplier gửi L/C đã được chuyển nhượng cho Supplier;

Supplier tiến hành giao hàng cho Customer theo L/C này;

Supplier lập bộ chứng từ của lô hàng, gửi bộ chứng từ cho ngân hàng của Supplier;

Ngân hàng của Supplier gửi bộ chứng từ cho ngân hàng của Trader;

Khi nhận được bộ chứng từ này, ngân hàng của Trader lập tức tách khỏi bộ chứng từ và gửi lại cho Trader 03 chứng từ tiết lộ giá: Hoá đơn/và hoặc Hối phiếu 500,000USD và Chứng thư bảo hiểm với trị giá bảo hiểm 500,000USD (nếu có - điều kiện bán hàng là CIF/CIP thì có thêm một chứng từ tiết lộ giá là Chứng thư bảo hiểm);

Trader tiến hành Lập hoá đơn và/hoặc Hối phiếu mới với trị giá 600,000 USD + Mua bảo hiểm cho lô hàng theo trị giá 600,000USD. Sau đó, Trader gửi Hoá đơn và/hoặc Hối phiếu + Chứng thư bảo hiểm mới đến cho ngân hàng của Trader. Và đừng quên xóa dấu vết cẩn thận trên cả file mềm trước khi gửi chứng từ scanned cho Client;

Ngân hàng của Trader dùng những chứng từ còn lại của bước số (12) + 03 chứng từ của mới nhận được từ Trader ở bước (13) để gửi chúng cho ngân hàng của Client để yêu cầu thanh toán;

Ngân hàng của Client kiểm tra chứng từ và thanh toán cho ngân hàng của Trader theo hóa đơn mới với số tiền 600,000USD;

Ngân hàng của Trader nhận được 600,000USD. Sau đó, ngân hàng này chuyển 100,000USD chênh lệch (đây chính là phần lời của Trader) cho Trader (dĩ nhiên sau khi trừ đi phí chuyển nhượng thì số tiền Trader nhận được không đến 100,000USD); số tiền còn lại 500,000USD thì ngân hàng này chuyển cho Supplier thông qua ngân hàng của Supplier.

Ngân hàng của Supplier báo tiền đã vào tài khoản cho Supplier biết.

Nên nhớ rằng, Trader là người chịu trách nhiệm với về số lượng/chất lượng của hàng hóa và bộ chứng từ hàng hóa theo hợp đồng với Client. Nhưng thật chất, người thực hiện các công việc này chính là Supplier. Trong trường hợp Supplier không giao hàng/hoặc giao hàng không đúng/chứng từ giả mạo-không hoàn hảo, thì Client là người chịu rủi ro nhất. Do vậy, bài học rút ra cho Client là: hãy làm việc với một Trader uy tín – người có thể tìm kiếm và cam kết được nguồn hàng chất lượng từ một Supplier uy tín. Dù trong trường hợp Client biết rõ Supplier là ai, cũng không thể nào trực tiếp khiếu nại Supplier này, vì không có hợp đồng nào giữa Client và Supplier. Một số Trader gian xảo, đã lợi dụng sự thiếu hiểu biết Client về nghiệp vụ Chuyển nhượng, hoặc cố tình gài các điều khoản nhằm đổ lỗi cho Supplier, khi đó Client sẽ rơi vào tình huống, cả Trader và Supplier đều trốn tránh trách nhiệm đền bù thiệt hại về số lượng chất lượng của hợp đồng. Do vậy, như đã đề cập ở phần trên, Client chỉ chấp nhận dùng L/C chuyển nhượng trong mua bán ba bên khi Client rất tin tưởng Trader, là đối tác lâu năm hoặc người cùng một nhà. Nếu không tin tưởng Trader, hãy chuyển sang dùng L/C giáp lưng – Back to back L/C.

Theo bản chất của nghiệp vụ chuyển nhượng L/C, không phải Trader, không phải ngân hàng của Trader, cũng không phải Client, mà chính là ngân hàng của Client mới là người dùng tiền của chính mình để trả cho Supplier. Do vậy, Supplier nên quan tâm khả năng thanh toán của ngân hàng của Client.

Supplier nên nhớ rằng, dù ngân hàng của Trader là bên thực hiện nghiệp vụ chuyển nhượng nhưng ngân hàng này không có nghĩa vụ dùng tiền của chính mình để trả cho Supplier. Theo quy trình nghiệp vụ đã phân tích, Ngân hàng của Trader đợi tiền mà Ngân hàng của Client thanh toán, sau đó mới chiết tách số tiền này – một phần thì chuyển cho Trader, một phần chuyển cho Supplier. Có nghĩa là, nếu ngân hàng của Client không thanh toán tiền hàng, Supplier là người chịu rủi ro nhiều nhất. Giữa Trader và ngân hàng của Trader cũng không có ràng buộc nợ nần do không Trader không có hành động yêu cầu Ngân hàng của Trader phát hành một L/C nào cả mà Trader chỉ có yêu cầu một nghiệp vụ có thu phí là nghiệp vụ chuyển nhượng L/C từ ngân hàng này. Và chỉ có duy nhất một L/C được mở ra bởi Ngân hàng của Client.

Do vậy, bài học rút ra cho Supplier là: hãy làm việc với một Trader uy tín – người có thể tìm kiếm một Client uy tín và client này làm việc với một ngân hàng uy tín. Dù trong trường hợp Supplier biết rõ Client là ai, biết rõ ngân hàng Mở L/C là ai cũng không thể nào trực tiếp khiếu nại Client này, vì không có hợp đồng nào giữa Client và Supplier. Một số Trader gian xảo, đã lợi dụng sự thiếu hiểu biết Supplier về nghiệp vụ Chuyển nhượng, hoặc cố tình gài các điều khoản nhằm đổ lỗi cho Client, khi đó Supplier sẽ rơi vào tình huống, cả Trader và Client đều trốn tránh trách nhiệm thanh toán. Do vậy, như đã đề cập ở phần trên, Supplier chỉ chấp nhận dùng L/C chuyển nhượng trong mua bán ba bên khi Supplier rất tin tưởng Trader, là đối tác lâu năm hoặc người cùng một nhà. Nếu không tin tưởng Trader, hãy chuyển sang dùng L/C giáp lưng – Back to back L/C.

Hãy nhớ rằng, nghiệp vụ L/C chuyển nhượng cho phép Trader không cần mở L/C. Do vậy, nếu Trader không có vốn để ký quỹ mở L/C, đó không phải vấn đề quá lớn. Chỉ cần tìm được một Client có tài chính tốt – Client này lại làm việc với một ngân hàng uy tín, thì Trader cũng có thể hoạt động như một trung gian kiếm lời trên việc kinh doanh ba bên này. Ở chiều song song, Trader cũng phải tìm được một Supplier tốt để giữ được uy tín với Client. Như vậy, chỉ cần tạo được uy tín, dù không có vốn, và dù phải thực hiện việc thanh toán theo L/C, thì vẫn có cách giúp được Trader hoạt động kinh doanh một cách hiệu quả. Và một điều quan trọng, Trader phải am hiểu và cẩn thận khi giữ thông tin về giá, soạn thảo và thay đổi các chứng từ liên quan đến giá trước khi gửi chứng từ cho Client.

Những lưu ý về luật định

Trader chỉ thay thế chứng được các chứng từ liên quan đến giá. UCP 600 không quy định cho phép người Trader thay thế các chứng từ khác với hóa đơn và hối phiếu. Do vậy, trong từng trường hợp cụ thể, việc thay thế chứng từ khác có thể phải được sự đồng ý trước của ngân hàng của Tradere và chứng từ thay thế đó phải phù hợp với L/C.

Thư tín dụng chỉ có thể được chuyển nhượng giống như các điều khoản quy định trong L/C gốc.

UCP 600 quy định: Người hưởng lợi thứ nhất (first beneficiary) có quyền chuyển nhượng tòan bộ hay từng phần giá trị L/C cho một hay nhiều người hưởng lợi thứ hai (second beneficiary). Có nghĩa là Trader có thể mua hàng từ nhiều suppliers để cung cấp hàng cho Client.

Trừ khi L/C có quy định khác (ví dụ: transferable without restritive), một L/C chuyển nhượng chỉ có thể chuyển nhượng một lần từ người hưởng lợi đầu tiên tới một hay nhiều người hưởng thứ hai. Những phần của L/C chuyển nhượng cho nhiều người không được vượt quá tổng số tiền của L/C và có thể chuyển nhượng riêng rẽ miễn là trong L/C không ngăn cấm giao hàng và thanh tóan từng phần.

Tuy nhiên người hưởng thứ hai tái chuyển nhượng cho người hưởng đầu lại không bị cấm và người hưởng đầu vẫn có quyền tiếp tục chuyển nhượng L/C cho một hay nhiều người khác. Trong thực tế, trường hợp này chính là người Supplier không có khả năng thực hiện việc giao hàng nên để người Trader tìm một người Supplier khác. Nên người Supplier này phải chuyển nhượng lại L/C đã được chuyển nhượng từ Trader cho mình trước đó.

Thủ tục phí và lệ phí chuyển nhượng sẽ do người hưởng lợi thứ nhất chịu, tức là trader chịu.

Ngân hàng chuyển nhượng chỉ có nghĩa vụ chuyển nhượng, không có nghĩa vụ thanh toán.

Bài viết độc quyền của tác giả: Ths. Lê Sài Gòn - Giám đốc Trung tâm Đào tạo và Tư vấn Xuất Nhập khẩu Sài Gòn - SIMEX

Mọi chi tiết về Khóa học, Giảng viên và Lịch khai giảng, vui lòng tham khảo tại www.simex.edu.vn hoặc Hotline 0327567988 để được tư vấn Chuyên môn và tư vấn Khóa học xuất nhập khẩu miễn phí.